طی دو سالی که از شروع سیاستهای انقباضی فدرال رزرو میگذرد همه با تعجب به اقتصاد جهانی نگاه میکنند. چطور میشود با وجود تهاجمیترین چرخه افزایش نرخ بهره در دهههای اخیر که نرخ بهره را به بالای ۵ درصد رساند، همچنان نرخ بیکاری تا این سطح پایین باشد.

در کنار آن نرخ رشد اقتصادی ۲ درصد را داشته باشید و درآمد نیز به صورت اسمی ۶ درصد رشد کند. چه رازی در اقدامات پاول نهفته است که توانسته علیرغم چنین سیاستهای تهاجمی باز هم رشد اقتصادی را حفظ کند؟

مشکل این است که ما عادت داریم جای اشتباه را نگاه کنیم. نرخ بهره یک سیاست پولی است اما تورم، بیکاری و رشد اقتصادی از سیاستهای مالی میگذرد. بنابراین برای پاسخ به این پرسشها باید به ترازنامههای بخش خصوصی و محرکهای مالی رجوع کنیم.

نرخهای بهره بالا عموما فعالیتهای اقتصادی را کاهش میدهد. خانوارها و شرکتها مجبور هستند بار بدهی بیشتری را تحمل کنند و در نتیجه خانوارها کمتر مصرف میکنند و شرکتها منابع کمتری برای توسعه در اختیار دارند. هزینه کمتر منجر به کاهش رشد اقتصاد میشود. به عبارت دیگر انتظار داریم نرخ بهره بالا بر روی بدهی ترازنامه بخش خصوصی تاثیر منفی بگذارد.

بیایید نگاهی به ترازنامه بخش خصوصی بیندازیم. در ایالات متحده پورتفوی بخش خصوصی شامل سپردههای بانکی، اوراق قرضه و سهام به عنوان دارایی، در کنار وامهای مسکن، مالیات و… به عنوان بدهی است. مهمترین بخش بدهی خانوارها شامل وام مسکن میشود. از آنجایی که خانوارها در ایالات متحده میتوانند با اخذ وام سی ساله نوسانات نرخ بهره را پوشش دهند، از این منظر دچار افزایش بار بدهی نمیشوند.

در کنار آن شرکتها نیز به خاطر معافیتهای مالیاتی یا حداقل افزایش نیافتن مالیاتها ضرر چندانی متحمل نشدهاند. این مساله به خودی خود در بازار سهام نمایان میشود، جایی که افزایش ارزش سهام (یا کاهش جزئی آنها) منجر به احساس ثروت در مصرف کنندگان شده است. یا حداقل احساس کاهش ثروت در آنها ایجاد نکرده است.

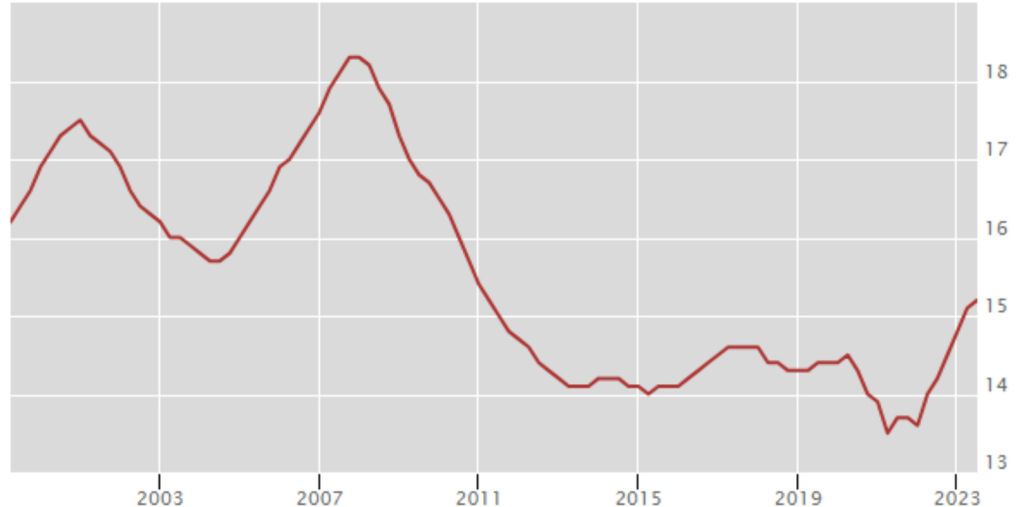

در کنار آن خانوارها بخشی از سرمایه خود را در اوراق بهادار و سپردههای بانکی پارک کردهاند که با افزایش نرخ بهره سود بیشتری میبرند. در تصویر زیر نسبت خدمات بدهی بخش خصوصی ایالات متحده را مشاهده میکنید.

همانطور که میبینید، اگرچه نسبت خدمات بدهی افزایش زیادی یافته است اما با توجه به کمپین شدید افزایش نرخ بهرهای که در دو سال گذشته شاهد آن بودیم، این افزایش نسبت خدمات بدهی چندان شدید نبوده است.

دلیل این امر ساختار ترازنامه بخش خصوصی است. مبارزه با چنین ساختار ترازنامهای کار سادهای نیست. در واقع برای اینکه شرایط اقتصاد در ایالات متحده به سرعت انقباضی شود و بتواند کاهش نرخ تورم آنطور که فدرال رزرو انتظار دارد سریع و بیدرد انجام شود، نرخ بهره باید به ۱۳ درصد میرسید. اما چه کسی است که بخواهد بار سیاسی چنین تصمیمی را به دوش بکشد؟

اما با نرخ بهره ۵ درصد نیز پس از تقریبا ۶ ماه که به این سطح رسیدیم، فدرال رزرو باید نرخ بهره را کاهش دهد. اما این کار را نمیکند. چرا؟ دلیل اول این است که هنوز تورم به سطح ۲ درصد بازنگشته است. دلیل دوم این است که نرخ رشد اقتصادی هنوز به سطح رکود نزدیک هم نشده است و دلیل سوم این است که ما در آستانه انتخابات هستیم.

در اینجا سوال پیش میآید که اگر نزدیک انتخابات هستیم اتفاقا دولت نیاز دارد که تسهیل اقتصادی انجام دهد. پس چرا نرخ بهره را کاهش ندهد. پاسخ به این پرسش را میتوان از چند جنبه نگاه کرد. اول آنکه اگر فدرال رزرو نرخ بهره را امروز کاهش دهد آن هم در این شرایط، ظن سیاسی بودن تصمیم افزایش پیدا میکند و استقلال بانک مرکزی زیر سوال میرود. دوم آنکه در شرایط فعلی که تورم برای چند ماه بالای سطح مورد نظر فدرال رزرو در نوسان است و حتی نشانههایی از تقویت دوباره نشان داده است، کاهش نرخ بهره میتواند خطرناک باشد و پاسخ سوم این است که دولت فدرال برنامههای ویژهتری دارد.

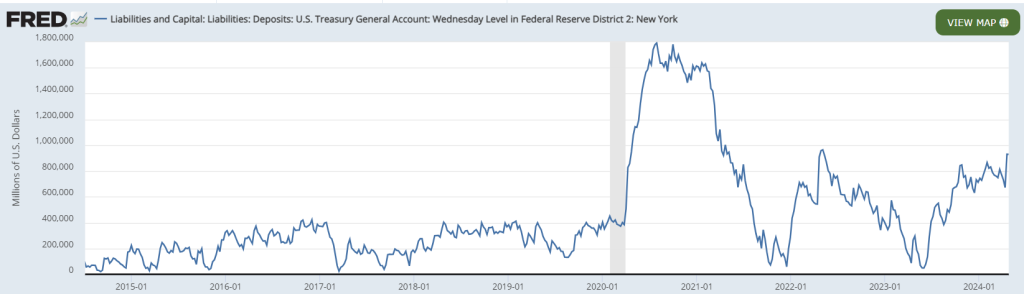

اینجاست که یکبار دیگر برتری سیاستهای مالی بر سیاستهای پولی نمایان میشود. دولت فدرال نزد بانک مرکزی آمریکا یک حساب خزانهداری در اختیار دارد که اختصارا به آن TGA گفته میشود. هر زمان دولت فدرال مالیات جمع میکند یا اوراق قرضه میفروشد، نقدینگی موجود را به این حساب منتقل میکند.

همانطور که در نمودار پایین میبینید به طور کلی حساب TGA در حدود ۲۵۰ تا ۳۵۰ میلیارد دلار نوسان میکند. گهگاه این رقم به ۱ تریلیون دلار نیز میرسد اما دوباره به اندازه استاندارد خود کاهش مییابد.

به زودی فصل مالیات به اتمام میرسد و شرکتها مالیات خود را به حساب خزانهداری واریز میکنند و یلن فرصت دارد یک تریلیون دلار موجودی TGA را ظرف ۶ ماه تخلیه کند.

اما چرا تخلیه TGA برای بازارها و اقتصاد ایالات متحده اهمیت زیادی دارد؟

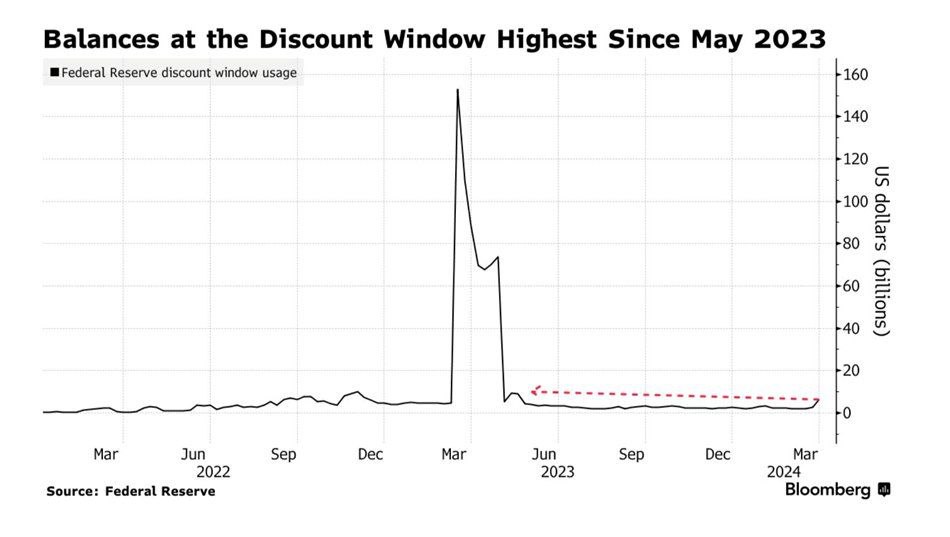

تخلیه TGA دقیقا مانند افزایش نقدینگی به سیستم بانکی مشابه اقدام QE است. در تصویر زیر میبینید که میزان استفاده بانکها از پنجره تخفیف فدرال رزرو اخیرا افزایش داشته است.

در واقع نقدینگی در بانکها اگرچه به خاطر افزایش زیادی که توی کرونا داشت، هنوز بالا است. اما این نقدینگی در حال کاهش است. با اتمام نقدینگی در بازار بانکی، احتمال افزایش سودهای بازاری افزایش مییابد و به جایی میرسیم که فدرال رزرو یا مجبور میشود نرخ بهره را کاهش دهد یا نقدینگی به بازار تزریق کند.

کاری که TGA میکند تفاوتی با تزریق نقدینگی به بازار بانکی توسط فدرال رزرو ندارد. مکانیسم به این صورت است.

مرحله اول: دولت فدرال دارایی خود نزد فدرال رزرو را به صورت پرداخت حقوق و دستمزد کارمندان، کمکهای مالی، پرداخت بیمه و… به اقتصاد واقعی تزریق میکند.

مرحله دوم: خانوارها اکنون پول بیشتری به صورت سپردههای بانکی دارند که نزد سیستم بانکی نگهداری میکنند. در نتیجه ذخایر بانکها نزد فدرال رزرو افزایش می یابد و نقدینگی بین بانکی بیشتر میشود.

در نهایت اگرچه نرخ بهره در سطح بی سابقه بیش از ۵ درصد قرار گرفته اما دولت فدرال با اقدامات محرک، خشک شدن نقدینگی در بازار بانکی را به تعویق میاندازد. ما در اقتصاد ایالات متحده در حال حاضر یک رشد به دلیل توزیع منابع را تجربه میکنیم.

کلمه کلیدی در اینجا «موقتی» است. اقتصاد ایالات متحده با سرعت بالا در حال رشد است چرا که بخش خصوصی «موقتا» از هزینههای استقراض بالا در امان است. اما سیستم بانکی طی ۲ سال گذشته تحت فشار بوده است.

طبق مطالعاتی که داشتهام، طی چند دهه اخیر هیچ رئیس جمهوری به علت تورم بالا در انتخابات شکست نخورده است اما تقریبا هر رئیس جمهوری که به رکود برخورد کرده در انتخابات شکست خورده است. بنابراین علیرغم اینکه فدرال رزرو دشمن شماره یک خود را تورم عنوان میکند، انگیزه دولت مشخصا مبارزه با رکود احتمالی است.

جنت یلن حداقل در شش ماه آینده با یک تریلیون دلاری که در حساب خود دارد تلاش خواهد کرد تا «موقتا» نقدینگی در سیستم در جریان باشد و پس از آن میتواند دست به دعا بردارد که برنامهها به درستی پیش برود.

با این همه، تمام آنچه که رخ میدهد صرفا خاکستر روی آتش است. حقیقت این است که نرخ بهره پنج درصد به معنای یک و نیم تریلیون دلار کسری بودجه بیشتر برای دولت است. یک تریلیون دلار کسری ساختاری بودجه در کنار نیم تریلیون دلار کاهش ترازنامه فدرال رزرو به معنی یک کسری ساختاری ۳ تریلیون دلاری در اقتصاد ایالات متحده است. اوضاع خرابتر از آن است که با راهکارهای «موقتی» بتوان مانع آن شد.

در حال حاضر توجهات به بیانیه فصلی دولت فدرال در مورد بازتامین مالی (Quarterly Refunding Announcement) هست تا ببینند یلن چکار میکند.