در این متن قصد دارم پیشبینی شخصی خودم را از وضعیت بازار سهام در سال ۱۴۰۳ بیان کنم. توجه کنید که گزارههای مطرح شده در این نوشته احتمالی است و ممکن است پیشبینیها با آنچه که در واقع رخ میدهد متفاوت باشد. در صورتی که با رویه کار من در مورد احتمالات و پیشبینی آشنا نیستید، بهتر است ابتدا پادکست من در مورد پیشبینی کردن را بشنوید.

وضعیت اقتصاد جهانی در سال ۱۴۰۳:

نرخ بهره فدرال رزرو به احتمال زیاد در تابستان کاهش پیدا میکند. انتظارات و قیمتگذاری بر روی ۳ بار کاهش نرخ بهره است با این حال، اگر فدرال رزرو در ماه ژوئن شروع به کاهش نرخ بهره کند، ممکن است کمتر از این مقدار شاهد کاهش نرخ بهره باشیم. همچنین احتمالا در هر بار کاهش نرخ بهره شاهد ۰.۲۵ درصد کاهش خواهیم بود. اگر سیگنالی مبنی بر قدم های بزرگتر از طرف فدرال رزرو صادر شود، ممکن است شاهد کاهش بیشتر نیز باشیم.

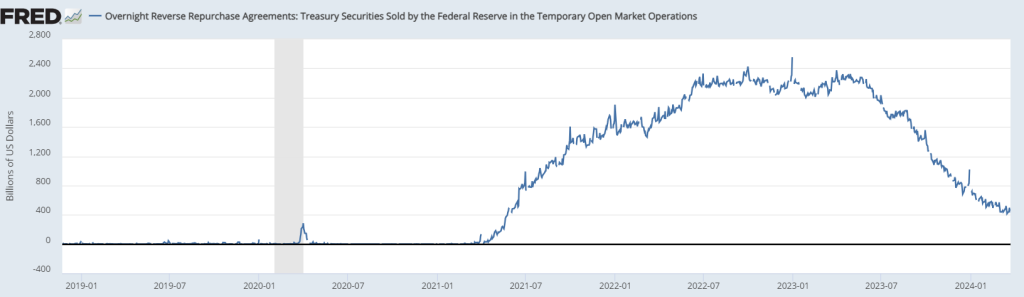

همچنین نقدینگی در بازار ریپو به سرعت در حال کاهش است. نقدینگی در عملیات بازار باز که به ان ریورس ریپو گفته میشود، از حوالی ۲۲۰۰ میلیارد دلار در ماه مه سال گذشته به حوالی ۴۷۰ میلیارد دلار در مارس امسال کاهش یافته و اگر با همین شیب شاهد کاهش باشیم، احتمالا در ماه ژوئن اولین نشانهها از استرس مالی نمایان خواهد شد. بنابراین منطقی است که تصور کنیم در ماه ژوئن فدرال رزرو سیاستهای خود را به انبساطی تغییر میدهد.

با این همه همچنان تورم بالاتر از هدف فدرال رزرو است و بسیار بعید است که فدرال رزرو بتواند تا ماه ژوئن به هدف تورمی خود برسد. همچنین وقتی مشخص شده است که فدرال رزرو به زودی نرخ بهره را کاهش میدهد مصرف کنندگان احتمالا انتظارات تورمی خود را افزایش داده و بر روی شکست فدرال رزرو در مهار تورم شرط بندی میکنند.

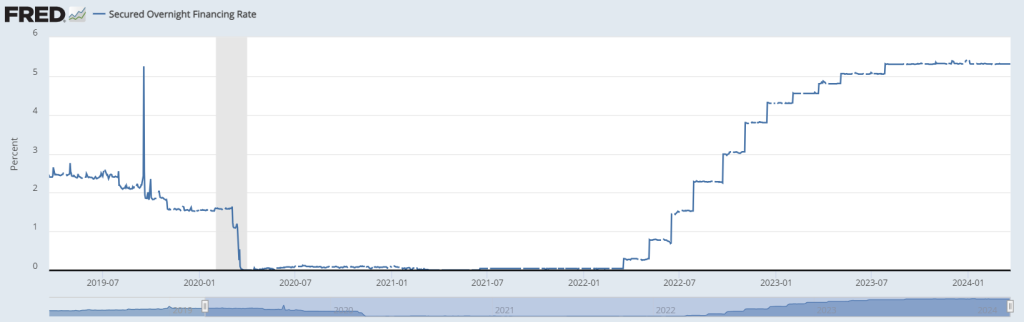

این که تورم بالای هدف فدرال رزرو برای مدت طولانی ادامه خواهد داشت، چیزی است که از سال ۲۰۲۰ در مورد آن صحبت کردهام و بسیاری از اقتصاددانان نیز بحثهای مفصلی داشتهاند. اما نکته مهمی که در اینجا میخواهم ذکر کنم، وقوع نوعی بحران بانکی است. این بحران به احتمال زیاد از جانب اوراق قرضه دولت ایالات متحده ایجاد خواهد شد. این اوراق تقریبا تبدیل به انبار باروت شدهاند. در صورتی که شاهد خشک شدن نقدینگی در این بازار باشیم مانند آنچه که در سپتامبر ۲۰۱۹ یا مارس ۲۰۲۰ رخ داد، این رخ داد احتمالا با نوساناتی در نرخ SOFR همراه خواهد بود. در حال حاضر طی چند ماه گذشته نوسانات شدیدی در این نرخ مشاهده نشده است اگرچه در ماه دسامبر شاهد نوسانات اندکی بودیم. اگر شاهد نوسانات شدید در این نرخ باشیم، احتمالا یا باید منتظر اقدام فدرال رزرو بود یا یک محرک برای اقدام فد.

هنگامی که فد شروع به کاهش نرخ بهره کند، بقیه بانکهای مرکزی نیز مجبور به این کار خواهند بود حتی بانکهایی که هنوز با تورم در چالش هستند.

این اقدام فد قطعا منجر به افزایش قیمت کامودیتیها خواهد شد. کامودیتیهایی مانند مس، گاز طبیعی، گندم، اوره، نفت، طلا، نقره و…

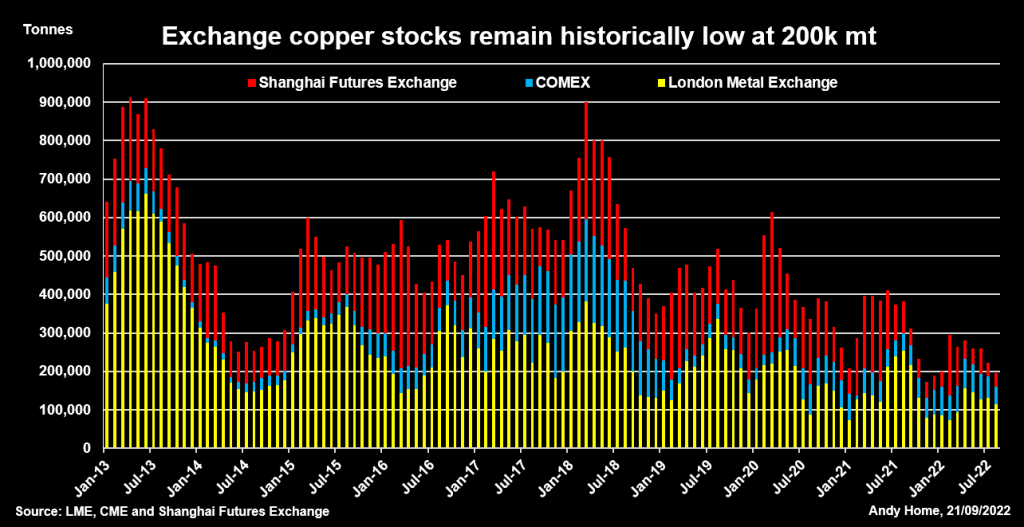

بنابراین دو سال آینده سال خوبی برای کامودیتیها خواهد بود. فلزی مانند مس سالها زیر ۱۰۰۰۰ دلار به ازای هر تن معامله میشد و این مساله منجر به افزایش تقاضا و خالی شدن انبارهای مس شده است.

همچنین سایر کامودیتیها نیز وضعیت بهتری ندارند.

معکوس شدن روند جهانی سازی، حرکت به سمت انرژیهای نو و جنگ

جهانیسازی یکی از مهمترین ترندهایی بود که منجر به کاهش تورم پس از جنگ جهانی و خصوصا پس از ۱۹۷۰ بود. این روند در حال معکوس شدن است به این معنا که کشورهای مختلف در حال ایجاد زنجیرههای تامین جداگانه و جزیرهای هستند.

این مساله به خاطر کاهش بهرهوری جهانی، مصرف کامودیتیها را به شدت افزایش خواهد داد. مهمترین کامودیتیهایی که از این روند سود میبرند، خوراکیها هستند چرا که غذا به شدت وابسته به زمین است. در این میان مصرف اوره نیز طی چند دهه آینده در جهان افزایش خواهد یافت.

حرکت به سمت انرژیهای نو نیز یکی دیگر از ترندهایی است که در دهههای آینده شاهد اوجگیری آن خواهیم بود و در این میان مصرف فلزات افزایش قابل توجهی خواهد یافت. مس و نقره از جمله کامودیتیهایی خواهند بود که از این ترند بیشترین سود را خواهند برد.

و در نهایت جنگ طی سالهای آینده وسعت بیشتری خواهد یافت. به احتمال زیاد در سال جاری کشورهای بیشتری درگیر جنگ میشوند. لبنان یکی از کشورهایی است که مستعد درگیری است. همچنین احتمال حمله روسیه به برخی کشورهای شرق اروپا وجود دارد. ارمنستان و آذربایجان نقطه دیگر درگیری است. جنگ بین دو کره و جنگ بین چین و تایوان نیز از نقاط درگیری فعال هستند. با این حال احتمال درگیری روسیه با آلمان نیز وجود دارد. کامودیتیهایی که از این وضعیت سود میبرند طلا و نقره هستند بعلاوه که اگر جنگ در خاورمیانه وسعت بیشتری پیدا کند، قیمت نفت نیز افزایش خواهد داشت اما اگر جنگ در چین شعلهور شود، قیمت نفت کاهش شدیدی پیدا خواهد کرد.

پیشبینی اقتصاد ایران در سال ۱۴۰۳

در ابتدا اجازه بدهید پیشبینی خود را در مورد متغیرهای مهم اقتصاد ایران بگویم:

تورم: ۲۵ تا ۳۰ درصد

رشد اقتصادی ۴-۶ درصد

رشد شاخص هم وزن بازار سرمایه: ۳۰-۵۰ درصد

رشد دلار: حدود ۲۰ درصد

نرخ بهره : ۲۰ درصد

برای کاهش نرخ بهره آماده شوید

نرخ تورم نقطه به نقطه در اسفند ماه به سطح ۳۲ درصد رسیده است و اگر در سال جاری نیز متوسط نرخ تورم ماهانه ۲.۰ درصد باشد، در پایان امسال نرخ تورم به سطح ۲۵ درصد خواهد رسید. همچنین از آنجایی که بانک مرکزی اعلام کرده است هدفگذاری برای تولید نقدینگی را به ۲۰ درصد کاهش خواهد داد، به نظر می رسد به زودی شاهد کاهش نرخ بهره باشیم.

با این حال، این کاهش منوط به پیگیری مداوم نرخ تورم است. در کانال تلگرام نرخ تورم را به صورت ماه به ماه پیگیری خواهم کرد. در صورتی که روند تورم همانگونه که پیشبینی میشد، ادامه داشته باشد، انتظار میرود تا پایان سال جاری شاهد کاهش نرخ بهره باشیم.

رشد اقتصادی همچنان بالای ۴ درصد خواهد بود

رشد اقتصادی در سال گذشته به احتمال زیاد حوالی ۷ تا ۸ درصد اعلام خواهد شد. انتظار میرود در سال جاری با توجه به افزایش احتمالی قیمت کامودیتیها و همچنین انتقال تورم خدمات به مصرف کننده، شاهد رشد اقتصاد بالای ۴ درصد باشیم.

بازار سرمایه عقب مانده است

در سال گذشته شاخص کل بازار سرمایه تنها ۱۲ درصد رشد داشت. این رشد با توجه به افزایش تورم و رشد اقتصادی و حتی رشد ارزش دلار چندان معقول به نظر نمیرسد. با این حال، اگر شاخص هم وزن را بررسی کنیم که از نظر من شاخص بهتری برای تعیین بازار است، رشد بازار ۲۵ درصد بوده است. انتظار میرود با کاهش نرخ بهره، شاهد افزایش اقبال به بازار سرمایه باشیم. به طوری که پیشبینی میکنم در سال جاری شاخص هم وزن حداقل ۳۰ درصد افزایش داشته باشد. این افزایش به این معنی است که شاخص هم وزن تا پایان سال میتواند به نزدیکی سطح یک میلیون برسد اما احتمالا در سال جاری شاهد شکسته شدن این سطح نخواهیم بود.

استراتژی دلاری دولت تا اینجا به خوبی جواب داده است اما ارز نیما کار را خراب میکند

پیش از روی کار آمدن دولت آقای رئیسی مشخص بود که دولت آتی نمیتواند استراتژی سرکوب دلار را در پیش بگیرد. دولت هر سال حدود ۱۰ تا ۲۰ درصد از بار تورم را بر روی دلار خالی میکند. این مساله البته که ریسک این را دارد که تورم وارد مارپیچ شود، اما مادامی که تورم دلار پایین تر از بهره سالانه باشد، این انگیزه برای فعال اقتصادی کاهش مییابد که به جای نرخ بهره به دنبال سرمایهگذاری بر روی دلار باشد.

با این حال ارز نیما یکی از مشکلاتی است که بر سر راه استراتژی دلاری دولت است. در مجموع انتظار دارم در سال جاری نرخ دلار حدود ۲۰ درصد افزایش پیدا کند. اگرچه احتمالا کمتر از ۲۰ درصد افزایش نرخ دلار خواهد بود.

سهام خوب در سال ۱۴۰۳ چه ویژگیهایی دارد

هنوز اقتصاد ایران نشانههای خاصی از رکود بروز نداده است که بخواهیم به سمت سهام تدافعی حرکت کنیم. بنابراین هنوز سهام کوچک بهترین انتخاب برای پورتفو است.

دیگر ویژگیهایی که یک سهام خوب برای سال ۱۴۰۳ خواهد داشت این است:

مواد اولیه وارداتی نباشد

کمتر از ۲۰ درصد درآمدها به حقوق کارکنان تخصیص داده شود

محصولات خود را صادر کند.

زنجیره فروش قابل اتکا داشته باشد.

نزدیکی به مرزهای کشور مزیت محسوب میشود.

سخن پایانی:

با توجه به ترندهای اخیر بازار جهانی به نظر میرسد سال آینده سال مساعدی برای بازار سهام باشد. پیشبینیهایی که در این متن کردم احتمالا تا پایان سال به روز رسانی خواهد شد.

ریسکهای این پیشبینیها عبارتاند از:

انتخاب ترامپ

شکست بانک مرکزی در سیاستهای کنترل ترازنامه و بهبود شبکه بانکی

آزادسازی قیمت سوخت به شکلی غیرکارشناسی

سقوط ناگهانی قیمت نفت

ریسکهای ژئوپلیتیک

عالی بود

[…] پیشبینی بازار بورس در سال ۱۴۰۳ – فینسوف […]