در این مقاله قصد دارم در مورد یک روش برای تامین مالی بنگاهها صحبت کنم که عمدتا در کشورهایی مانند اندونزی، مالزی و … اجرا شده و تبدیل به یک ترند عمده در ادبیات تامین مالی جهانی شده است.

کشورهایی که داراییها در آنها به صورت استاندارد ارزشگذاری نمیشوند و بسیاری از داراییهای مهم مانند املاک و… قابل ارزشگذاری یا وثیقهگذاری نیستند، بازار بدهی نیز بسیار غیرموثر عمل میکند. خوشبختانه بانک مرکزی در تلاش است تا خطوط اعتباری خرد را باز کند اما این خطوط اعتباری آنقدر کم هستند که تنها برای هزینههای جاری قابل استفاده است و فرد نمیتواند از اعتبار به وجود آمده برای خرید مسکن یا سرمایهگذاری استفاده کند.

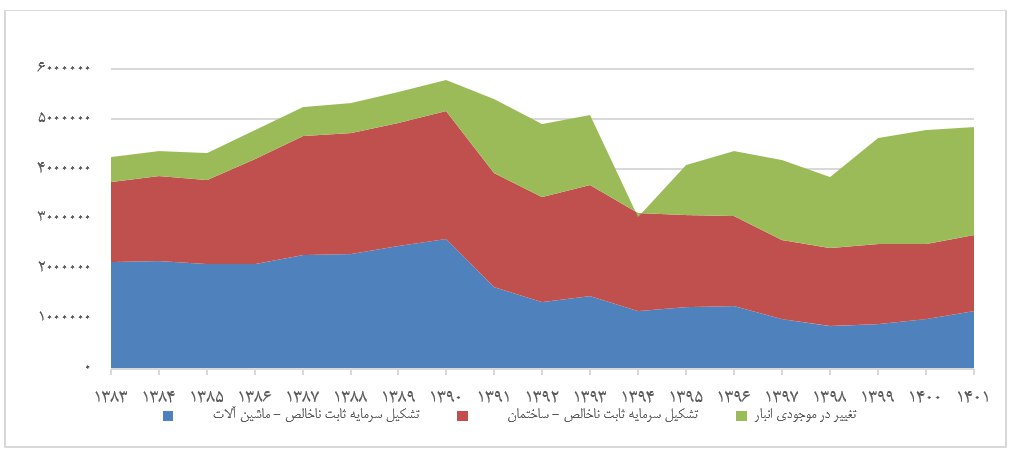

همچنین به خاطر عدم اطمینانی که عمدتا به خاطر تورمهای گاه به گاه در اقتصاد است، شاهد آن هستیم که تشکیل سرمایه عمدتا به سمت موجودی حرکت کرده است نه تولید. یعنی سرمایهدار ترجیح میدهد احتکار کند تا آنکه بخواهد سرمایه خود را در تولید هزینه کند. نمودار زیر از تشکیل سرمایه به خوبی این نکته را نمایان میسازد.

همچنین بازار بدهی ایران به خاطر برخی کج فهمیها در زمینه ربا و سودبانکی، بسیار کم فروغ است. متاسفانه فقها درک درستی از پول امروز ندارند و تصور میکنند که میتوان با قوانینی که بر طلا حاکم بود، همچنان ربا را فرموله کنند. در حالی که پول فیات اساسا دنیایی جدید است. بدتر از آن بسیاری از فقها ارز دیجیتال را حرام اعلام کردند چرا که پشتوانه ندارد و تنها ابزار سفتهبازی است. در حالی که پول فیات به طریق اولی بی پشتوانه است. (هرکس معنی کلمه فیات را بداند متوجه این موضوع میشود)

مشکل بعدی تورم است. بسیاری تصور میکنند مشکل تورم، پایین بودن سود بانکی، انفعال بانک مرکزی، خروج سرمایه یا عدم تشکیل سرمایه است. در این نوشته عنوان کردم که یکی از مشکلات بانکها این است که تفاوت بین نرخ کوتاه مدت و بلند مدت آنقدر زیاد نیست که بتواند ریسکهای بانکها خصوصا ریسکهای مرتبط با تورم را پوشش دهد؛ بنابراین بانکها مجبور هستند برای پوشش دادن این ریسکها به خرید داراییهای سخت مانند املاک یا طلا روی بیاورند. این خرید یا مستقیما توسط بانک انجام میشود یا در مراحل تملک براثر نکول اتفاق میافتد. در واقع امروز بزرگترین ملاکان ایران بانکها هستند. خوشبختانه در سالهای اخیر اخبار خوبی مبنی بر فروش بیش از ۲۰۰ هزار میلیارد از املاک مازاد بانکها منتشر شده است. اما هنوز راه طولانی است.

نکته نهایی فروش اوراق گواهی سپرده خاص است. چند ماه پیش حدود ۲۸۰ هزار میلیارد تومان اوراق گواهی سپرده خاص منتشر شد که در کمتر از ۳ روز فروش رفت. در واقع تنها ظرف ۳ روز ۵ میلیارد دلار (به قیمت دلار آن لحظه) اوراق بدهی ۳۰ درصد فروخته شد. این موضوع نشان میدهد که تا چه حد نقدینگی تشنه سود است و سود پایین مهمترین مشکل برای سرگردانی نقدینگی است. در اینجا اجازه دهید یک تجربه از اقتصاد ایالات متحده را بازگو کنم.

مقررات Q و بحران تورم ایالات متحده دهه ۱۹۷۰

در دهه ۱۹۷۰، در ایالات متحده شاهد رکود تورمی بودیم. دلایل زیادی برای تورم ایالات متحده در این دهه برمیشمرند. فروپاشی برتون وودز، نرخ بهره پایین (و حتی گاها بالا) و سایر موضوعات. اما تقریبا اکثر این روایتها ناقص هستند. در این میان ایتامار درچسلر، الکسی ساووف و فیلیپ اشنابل در این مقاله دیدگاهی جدید ارائه کردند.

اکثر روایتها در مورد تورم دهه ۱۹۷۰ بر این اصل استوار است که فدرال رزرو با عدم جدیت کافی در مورد افزایش نرخ بهره و کاهش زودتر از هنگام آن اعتبار خود را زیر سوال برد و منجر به افزایش شدیدتر تورم شد. تنها زمانی که پل ولکر افزایش نرخ بهره را تا نزدیک ۲۰ درصد ادامه داد و اقتصاد را وارد رکود سنگین کرد، تورم کاهش پیدا کرد. در واقع این روایت غالب که میگوید تورم به انتظارات تورمی و انتظارات تورمی به اعتبار بانک مرکزی بستگی دارد، در آن زمان تقویت شد.

اما مقالهای که ذکر کردم دیدگاه نوینی ارائه میدهد. این دیدگاه عمدتا بر تقدم سیاستهای مالی بر سیاستهای پولی تاکید دارد و میگوید کاهش تورم دهه ۱۹۷۰ نه به خاطر افزایش شدید نرخ بهره بلکه به خاطر لغو رگولیشن کیو یا مقررات Q در اواخر دهه ۱۹۷۰ بوده است.

مقررات Q میگوید که بانکها حق ندارند از سقف خاصی بیشتر بر روی سپردهها وام دهی کنند. (طنز ماجرا این است که این مقررات به بهانه مبارزه با ربا وضع شده بود) در نتیجه بانکها نمیتوانستند سپردههای جدید دریافت کنند و از طرفی در همین زمان با ایجاد سیستم یورودلار (سپردههای دلاری خارج از ایالات متحده) جذابیت وام دهی به کشورهای خارجی افزایش یافته بود.

همچنین نرخ بهره پایین بر روی سپردهها انگیزه خرج کردن را افزایش داده بود. در کنار آن تورم نیز انگیزه مضاعف ایجاد کرده بود که مصرف کنندگان تقاضای بیشتری داشته باشند. تورم، نرخ سپرده واقعی (نرخ بهره منهای تورم) را کاهش داد و باز هم انگیزه بیشتر کاهش پیدا کرد. اینجا اقتصاد ایالات متحده وارد یک مارپیچ تورمی شد.

در نهایت با لغو مقررات Q در پایان دهه ۱۹۷۰، تورم کنترل شد. ادعایی که نویسندگان مقاله دارند این است که اگر سیاستهای پولی توسط بخش مالی منتقل نشود، سیاستهای بانک مرکزی هیچ تاثیری ندارد. یعنی اقتصاد واقعی مهم است.

دقیقا همین توضیح برای عدم تورم در بحران مالی سال ۲۰۰۸ نیز صادق است. جایی که بانک مرکزی ایالات متحده چند تریلیون دلار پول جدید خلق کرد اما این پول جدید از طریق سیاستهای مالی (توسط دولت و بانکها) به اقتصاد واقعی وارد نشد. در نهایت تورم نه تنها افزایش پیدا نکرد بلکه کاهش یافت.

و باز هم میتوان همین توضیح را برای تورم فعلی ایالات متحده (و البته تورم ایران و ترکیه) ارائه داد. جایی که بخش پولی تلاش دارد تا با سیاستهای انقباضی تورم را کنترل کند اما به خاطر ساختار خاص ترازنامه خانوارها، سیاستهای انتقالی دولت (ارائه پول نقد مستقیم به مردم و افزایش حداقل حقوق) و سایر سیاستهای مالی تورم کاهش پیدا نمیکند. قصد ندارم بیشتر در مورد مقاله صحبت کنم اما مقاله ایده بسیار جذابی به ما میدهد.

تنها دلیل آوردن این موضوع در این مقاله آن است که نشان دهم سیاستهای مالی خصوصا انتقال نرخهای بهره تا چه حد میتوانند در ایجاد تورم و رکود موثر باشند. همچنین نرخهای بهره غیرموثر چگونه میتوانند به تولید کشور ضربه بزنند.

تامین مالی با پشتوانه موسسات مالی

روشهای تامین مالی بسیار گسترده هستند. اما مهمترین روشهای تامین مالی، تامین مالی با پشتوانه دارایی هستند. در این روش شخص حقیقی یا حقوقی که قصد سرمایهگذاری دارد، دارایی تحت تملک خود را به عنوان وثیقه نزد وام دهنده قرار میدهد و در ازای آن وام دریافت میکند. دو نوع مهم این نوع تامین مالی اوراق بهادار با پشتوانه دارایی یا ABS و اوراق رهنی با پشتوانه دارایی یا MBS هست.

اما روشی که در اینجا میخواهم در مورد آن صحبت کنم، تامین مالی با پشتوانه موسسات مالی است. از آنجایی که بازار دارایی خصوصا املاک در کشور ما یک بازار استاندارد شده و با نقدینگی مناسب نیست، بانکها اگرچه املاک را به عنوان یک پشتوانه مناسب برای تامین مالی در نظر میگیرند، اما نمیتوان مطمئن بود که پس از نکول وام گیرنده، میتوانند ملک را با قیمت ادعایی به فروش برسانند. بنابراین باید به دنبال روشی جایگزین برای تامین مالی پروژههای سرمایهپذیر بود.

اوراق با پشتوانه موسسات مالی، اوراقی مدتدار هستند که توسط مجری پروژه با سود بالا به فروش میرسند. این سود میتواند توسط مجری پروژه مشخص شود. همچنین این اوراق قابل تبدیل به سهام هستند. به این معنی که در پایان پروژه، دارنده اوراق میتواند به جای دریافت اصل سرمایه، تقاضای سهام داشته باشد.

اوراق به سرمایهگذاران حقوقی و حقیقی فروخته میشود و پشتوانه آن موسسات مالی و بانکها خواهند بود. به این معنی که اگر پروژه به هر دلیلی متوقف شد یا درست پیش نرفت، بانک یا موسسه مالی موظف خواهد بود خسارت را پرداخت کند. از طرف دیگر بانک موظف است تا زمان اتمام پروژه، سود اوراق را به دارندگان اوراق پرداخت کند. در عوض پس از اتمام پروژه، بانک یا موسسه مالی بسته به ریسکی که متحمل میشود بخشی از پروژه را تصاحب میکند.

در واقع این روش تامین مالی برخلاف روش بانک مرکزی که فروش اوراق گواهی خاص بود، بسیار موثرتر است. اول به خاطر اینکه نرخ بهره در بازار تعیین میشود و نه توسط بانک مرکزی. موسسه مالی و مجری پروژه پس از بررسی بازده و ریسک پروژهها اقدام به فروش اوراق کرده و سود اوراق را تعیین میکنند. در اینجا اگر سود اوراق را بیش از حد برآورد کنند، سود خود را از پروژه کاهش دادهاند. همچنین اگر سود اوراق را کمتر از حد برآورد کنند ممکن است تامین مالی به طور کامل انجام نشود.

نکته بعد اینکه در اینجا صرفا تغییر شکل سپرده رخ نمیدهد. در فروش اوراق گواهی خاص همان سپردههای مدتدار صرفا به بخش گواهی خاص منتقل شد و اتفاق خاصی در سپردهها رخ نداد. در حالی که انتظار میرود در تامین مالی با پشتوانه موسسات مالی، شاهد یک تغییر بزرگ در ساختار سپردهگذاری کشور از سپردههای کوتاهمدت به سپردههای بلندمدت باشیم. چرا که تامین مالی پروژههای اقتصادی نیازمند فروش اوراق بلندمدت است. همچنین از آنجایی که هر پروژه تنها توسط یک بانک تضمین میشود، اگر کسی قصد خرید این اوراق را داشته باشد، باید سپرده خود را نزد آن بانک قرار دهد. در نتیجه شاهد شیفت سپردهها به سمت بانکهایی هستیم که پروژههای بهتری ارائه میکنند. نکته مهم در اینجا این است که بانکها ریسکها را به درستی محاسبه کنند.

برای محاسبه دقیق ریسکها قاعدتا نمیتوان سقف تامین مالی لحاظ کرد. همچنین بررسی تمام پروژهها توسط بانک مرکزی نیز کار به صرفهای نیست. ابزارهای اصلی بانک مرکزی نرخ بهره و میزان برداشت از حساب بانک مرکزی است اما از آنجایی که ما در دوره کاهش اهرم بانکی هستیم، این ابزارها به کار نمیآیند. در حال حاضر روشی که به ذهن بنده میرسد این است که بانک مرکزی به نسبت داراییهای نقد هر بانک، سقفی برای تامین مالی پروژههای آنها در نظر بگیرد. همچنین اگر در صورت عدم موفقیت پروژه، مجری پروژه بتواند ورشکستگی را اعلام کرده و بانک مجبور به جبران خسارت نباشد، ریسکهای بانک بلاموضوع خواهد شد و شبکه بانکی با استرس مواجه نمیشود.

در اینجا باید توجه داشت که تامین مالی پروژهها توسط بانکها انجام نمیشود. بلکه بانکها تنها اوراق بدهی را تضمین میکنند. اجازه بدهید با مثال توضیح بدهم.

فرض کنید یک پروژه نیاز به هزار میلیارد تومان سرمایه برای راهاندازی داشته باشد. همچنین انتظار میرود که پروژه به مدت ۲۰ سال پس از بهرهبرداری سالانه ۲۰ درصد سود ارائه دهد. انتظار میرود پروژه پس از ۵ سال به بهرهبرداری برسد.

مجری پروژه، اقدام به فروش اوراق بدهی با سررسید ۵ ساله و سود سالانه ۳۰ درصد میکند. شاید بپرسید که چرا وقتی مجری پروژه میتواند با نرخ بهره ۲۳ درصد از طریق بانک تامین مالی شود، اقدام به پرداخت سود با نرخ بهره ۳۰ درصد کند؟ پاسخ این است که اولا نرخ بهره موثر بدون ریسک همین امروز هم ۳۰ درصد است و ثانیا به خاطر سیاستهای انقباضی بانک مرکزی تامین مالی به وسیله بانکها تقریبا به صفر رسیده است بنابراین افراد مجبور هستند که چنین اقدامی انجام دهند. ثانیا در اینجا ریسک مستقیما به بانک منتقل نمیشود بلکه ریسک به سرمایهگذاران در اقتصاد منتقل میشود.

در پنج سالی که تامین مالی انجام میشود، هنوز پروژه به اجرا در نیامده؛ بنابراین شرکت نمیتواند سودی به دارندگان اوراق ارائه کند. در اینجا بانک باید سود سالانه را پرداخت کند. بخشی از سودی که بانک پرداخت میکند به واسطه سپردههایی که نزد بانک قرار میگیرند جبران خواهد شد. در واقع سود موثری که بانک پرداخت میکند همواره کمتر از ۳۰ درصد است و احتمالا در طول ۵ سالی که تامین مالی انجام میشود، کمتر از ۲۰ درصد خواهد بود. (محاسبات را انجام ندادهام)

پس از پنج سال و با بهرهبرداری از پروژه، حال نوبت به تسویه اوراق بدهی میرسد. این اوراق را میتوان به سهطریق تسویه کرد. اول آنکه این اوراق به عنوان اوراق بدهی قابل تبدیل خواهند بود به این معنی که پس از پنج سال فردی که اوراق در اختیار دارد میتواند ادعای تملک سهام داشته باشد. روش دیگر فروش سهام شرکت و بازپرداخت بدهی است به این صورت که سهام در بازار بورس عرضه شده و سرمایه جذب شده صرف بازپرداخت بدهی شود. روش سوم این است که بانک یا موسسه تضمین کننده اوراق بدهی را بازخرید کند و در ازای آن سهام دریافت کند.

سهم مجری پروژه و موسسه تضمین کننده از پروژه نیز براساس قرارداد اولیه محاسبه و پرداخت خواهد شد. همچنین در صورتی که پرژوه زودتر از سررسید اوراق به بهرهبرداری رسید، سود مضاعف به حساب دارندگان اوراق واریز خواهد شد. در کنار آن اگر پروژه دیرتر به بهرهبرداری رسید، بانک میتواند یک سال سررسید را بدون جریمه به تعویق بیندازد. (اگرچه این تبصرهها را میتوان در قرارداد ذکر کرد)

تامین مالی با پشتوانه موسسات مالی میتواند نقدینگی سرگردان را از بازار جمعآوری کند، راه را برای خلاقیت فعالین اقتصادی باز کند، نرخ بهره را به نرخ بهره واقعی اقتصاد نزدیک کرده و به بانک مرکزی در تعیین نرخ بهره مناسب کمک کند، به بنگاههای مالی که به خاطر سیاستهای انقباضی در مضیغه تامین مالی هستند کمک کند، به بانکها در دریافت سود مناسب و کاهش اهرم مالی کمک میکند و در نهایت اقتصاد واقعی با رونق مواجه خواهد شد. این اقدام همچنین در جهت شعار سال یعنی جهش تولید با مشارکت مردم است و اگر بخواهیم صادق باشیم، راهی جز این هم ندارد.

این دقیقا در هدف جهش تولید با مشارکت مردم هست…